कई ऑनलाइन पोर्टल हैं जो निवेशकों को व्यक्तिगत उधारकर्ताओं को सीधे पैसा उधार देने की अनुमति देते हैं - कोई भी बैंक मध्यस्थ के रूप में कार्य नहीं करता है। ऐसी साइट का आधार कौन-सा डेटा मॉडल हो सकता है?

ऑनलाइन उधार देने वाले प्लेटफॉर्म उधारकर्ताओं और निवेशकों को एक साथ लाते हैं और उन्हें यह चुनने की अनुमति देते हैं कि वे किसे अपना पैसा उधार देना चाहते हैं (निवेशकों के मामले में) और वे किससे (उधारकर्ताओं के मामले में) पैसा उधार लेना चाहते हैं। कुछ पीयर-टू-पीयर उधार देने वाली साइटें भी उधारकर्ताओं और निवेशकों को उधार दरों (यानी ब्याज दरों) और ऋण अवधि के संदर्भ में अपने स्वयं के सौदे करने की अनुमति देती हैं।

आइए एक नज़र डालते हैं कि ये पोर्टल कैसे काम करते हैं और फिर एक ऐसे डेटा मॉडल की ओर बढ़ते हैं जो इनका समर्थन कर सके।

पीयर-टू-पीयर लेंडिंग प्लेटफॉर्म कैसे काम करते हैं?

- उधारकर्ता अपनी वांछित ऋण राशि और प्रासंगिक विवरण जैसे आयु, रोजगार, वर्तमान आय, वर्तमान ऋण, क्रेडिट स्कोर, औसत मासिक बैंक शेष, पिछले छह महीनों के लिए वेतन अनुसूची, पिछले बारह वर्षों में अपने खातों पर कोई पूछताछ या चूक की आपूर्ति करते हैं महीने, उधार लेने का उनका कारण, भुगतान करने का इरादा, आदि।

- निवेशक अपने द्वारा निवेश की जाने वाली कुल राशि सहित प्रासंगिक विवरण भरकर पंजीकरण करते हैं। ध्यान दें कि उन्हें केवाईसी (अपने ग्राहक को जानें) और कर नियमों का पालन करना होगा। केवाईसी एक प्रक्रिया है, जिसका व्यापक रूप से वित्तीय संस्थानों द्वारा उपयोग किया जाता है, जो एक उधारकर्ता/ग्राहक की पहचान के बारे में संक्षिप्त जानकारी प्राप्त करता है।

- पोर्टल उधारकर्ताओं के प्रोफाइल को स्क्रीन करते हैं और उन्हें उनके वर्तमान और हाल के वित्तीय आंकड़ों और उनकी उधार आवश्यकताओं के आधार पर जोखिम रेटिंग (ए से एफ; ए सर्वश्रेष्ठ रेटिंग के लिए और एफ सबसे खराब के लिए खड़ा है) प्रदान करते हैं।

- पोर्टल ऋण अवधि और ब्याज दरें भी तय कर सकते हैं; ये मुख्य रूप से ग्राहकों की जोखिम रेटिंग पर आधारित होते हैं।

- उधारकर्ताओं के ऋण अनुरोध (चलिए उन्हें अब से "ऋण टिकट" कहते हैं) सूचीबद्ध होते हैं (पोर्टल पर दिखाए जाते हैं) केवल उस ग्राहक के लिए स्क्रीनिंग प्रक्रिया पूरी होने के बाद।

- पंजीकृत निवेशक सूचीबद्ध ऋण टिकट और उनसे संबंधित जोखिम रेटिंग, उधार लेने की आवश्यकताएं और अन्य प्रासंगिक विवरण देख सकते हैं। ये उन्हें अपने निवेश पर निर्णय लेने में मदद करते हैं।

- एक ऋण टिकट को पूरा करने के लिए, निवेशक पोर्टल की न्यूनतम राशि ($50 मान लें) से लेकर कुल ऋण राशि तक किसी भी राशि का योगदान कर सकते हैं।

- एक बार जब एक ऋण टिकट पूरा हो जाता है, तो जिन निवेशकों ने ऋण टिकट में योगदान दिया है, उन्हें उधारकर्ता को धन जारी करना होगा। आमतौर पर, सभी उधार देने वाली साइट वित्तीय लेनदेन एस्क्रो खातों का उपयोग करते हैं।

- एक बार ऋण राशि वितरित हो जाने के बाद, उधारकर्ता ईएमआई (समान मासिक किस्तों) के रूप में राशि का भुगतान करते हैं। ईएमआई एस्क्रो खातों में एकत्र की जाती हैं और अंततः ऋण टिकट में उनके शेयरों के आधार पर निवेशकों को वापस वितरित की जाती हैं।

- ईएमआई भुगतान में ऋण मूलधन और ब्याज दोनों के लिए योगदान शामिल है। शुरुआती चरणों में, ब्याज भुगतान ईएमआई का प्रमुख हिस्सा होता है।

- दो संभावित ऋण परिदृश्य हैं:उधारकर्ता कुछ या सभी बकाया राशि का अग्रिम भुगतान करते हैं या ईएमआई भुगतान में देरी होती है। ये देरी कुछ दिनों से लेकर कुछ महीनों तक कहीं भी हो सकती है। अगर भुगतान में देरी होती है, तो उधारकर्ताओं पर अतिरिक्त ब्याज और डिफ़ॉल्ट ईएमआई पर जुर्माना लगाया जाता है।

- यदि उधारकर्ता बकाया ऋण राशि का कुछ हिस्सा चुकाते हैं, तो इसे ऋण टिकट में उनके शेयरों के आधार पर निवेशकों के बीच वितरित किया जाता है।

डेटा मॉडल

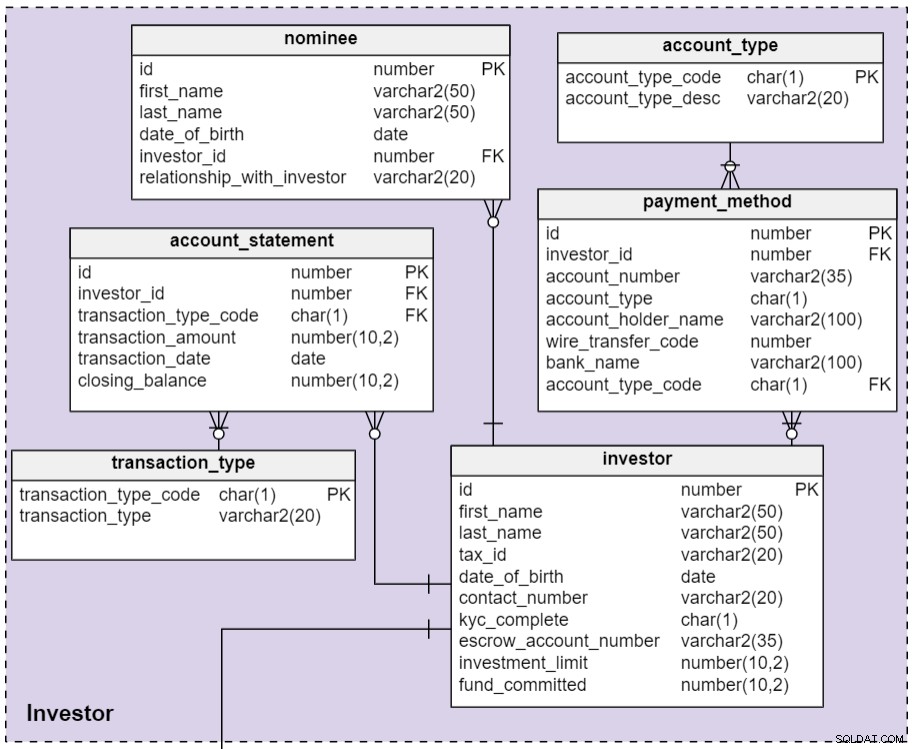

आप नीचे पूरा डेटा मॉडल देख सकते हैं। यह मुख्य रूप से दो संस्थाओं के इर्द-गिर्द घूमता है:निवेशक जो पैसे उधार देते हैं और उधारकर्ता जो इसका अनुरोध करते हैं।

अनुभाग 1:निवेशक

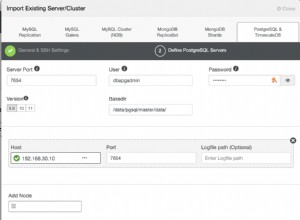

ऑनलाइन पीयर-टू-पीयर (पी2पी) लेंडिंग प्लेटफॉर्म लोगों को भुगतान विधियों और नामांकित व्यक्तियों सहित अपने मूल विवरण दर्ज करके निवेशकों के रूप में पंजीकरण करने की अनुमति देता है। यह उन सभी लेनदेन को भी कैप्चर करता है जो वे अपने एस्क्रो खाते के खिलाफ पी2पी प्लेटफॉर्म के साथ करते हैं।

investor तालिका निवेशकों के मूल विवरण संग्रहीत करती है। इस तालिका के अधिकांश कॉलम इसके अलावा स्व-व्याख्यात्मक हैं:

id- प्रत्येक व्यक्तिगत निवेशक को एक विशिष्ट पहचानकर्ता दिया जाता है।tax_id- निवेशक की सरकारी कर आईडी (या, संयुक्त राज्य अमेरिका में, उनकी सामाजिक सुरक्षा संख्या (SSN))। यह कॉलम प्लेटफ़ॉर्म को कर नियमों का अनुपालन करने में मदद करता है।kyc_complete- निवेशकों की पूरी जानकारी हासिल करने के लिए केवाईसी प्रक्रिया की जाती है। इस कॉलम में Y या N होता है, जो उस निवेशक के लिए प्रक्रिया पूरी होने पर निर्भर करता है।escrow_account_number- प्रत्येक निवेशक को एक अद्वितीय एस्क्रो खाता सौंपा गया है। निवेशकों और उधारकर्ताओं के बीच सभी वित्तीय लेनदेन इस एस्क्रो खाते के माध्यम से होते हैं।fund_committed- वह राशि जो निवेशक ने निवेश के लिए प्रतिबद्ध की है (अब तक)।

nominee तालिका में निवेशकों के नामांकित व्यक्तियों के बारे में जानकारी होती है। सभी निवेशक अपने प्रोफाइल में नॉमिनी का पंजीकरण करा सकते हैं। नॉमिनी वे लोग होते हैं जो निवेशक को जानते हैं - सबसे अधिक संभावना उनके परिवार के सदस्य या दोस्त - जो निवेशक की मृत्यु होने पर भुगतान प्राप्त करने के हकदार होते हैं। इस तालिका के सभी कॉलम स्व-व्याख्यात्मक हैं।

account_statement तालिका निवेशकों द्वारा किए गए सभी लेनदेन का विवरण संग्रहीत करती है। लेन-देन या तो जमा या निकासी हो सकता है। जब कोई निवेशक अपने एस्क्रो खाते में कुछ पैसा डालता है, तो यह एक 'जमा' लेनदेन होता है। एक 'निकासी' लेनदेन तब होता है जब कोई निवेशक अपने एस्क्रो खाते में कुछ या सभी पैसे निकाल लेता है। किसी भी स्थिति में, closing_balance तदनुसार अद्यतन किया जाता है।

payment_method तालिका में उनके एस्क्रो खाते में धनराशि जोड़ने के लिए उपयोग की जाने वाली भुगतान विधियों के बारे में जानकारी होती है। निवेशक अपना पैसा जमा करने या निकालने के लिए कई बैंक खाते जोड़ सकते हैं। इस तालिका में कॉलम स्व-व्याख्यात्मक हैं।

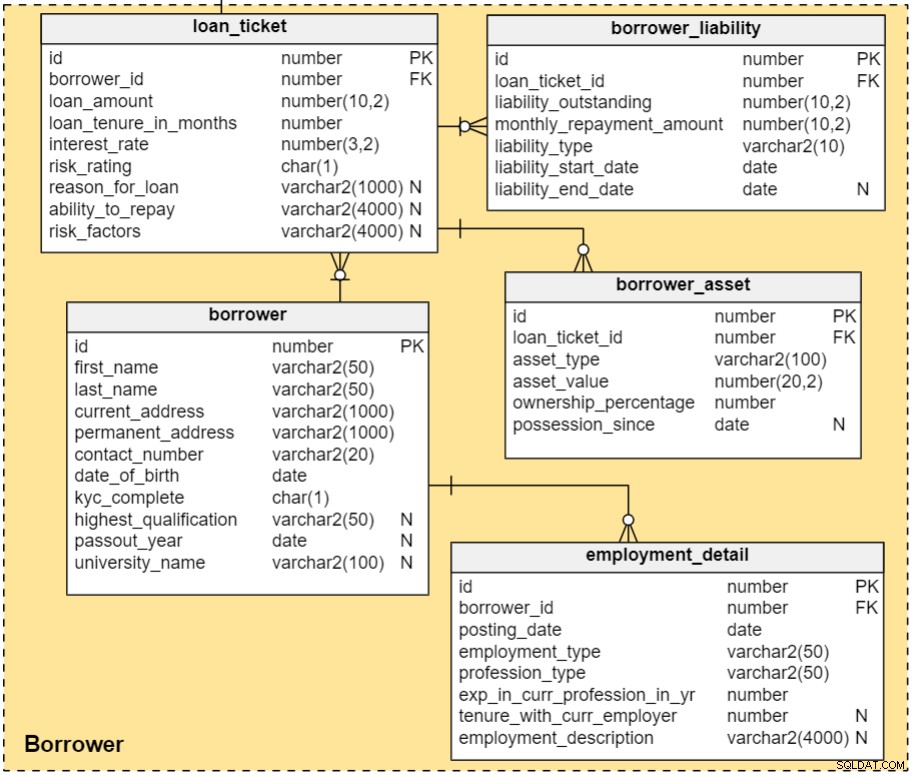

अनुभाग 2:उधारकर्ता

यह विषय क्षेत्र बताता है कि हम उधारकर्ताओं के विवरण कैसे प्राप्त करते हैं और उनका रखरखाव करते हैं; यह हमें उधारकर्ता सत्यापन में शामिल प्रक्रियाओं, या उनकी क्षमता और चुकाने की इच्छा को समझने के बारे में भी बताता है।

प्रक्रिया साइट पर उधारकर्ताओं को पंजीकृत करने के साथ शुरू होती है। हम उनकी शिक्षा, पेशे, वित्तीय स्थिति और उधार लेने की आवश्यकताओं के बारे में जानकारी प्राप्त करेंगे। पोर्टल आमतौर पर शैक्षिक विवरण कैप्चर करते हैं क्योंकि वे निवेशकों की निर्णय लेने की प्रक्रिया में महत्वपूर्ण भूमिका निभाते हैं, खासकर जब उधारकर्ताओं के पास रोजगार के अनुकूल विवरण नहीं होते हैं। वित्तीय विवरणों में उनकी मासिक आय, कोई भी मौजूदा बकाया ऋण, पिछले छह महीनों के बैंक स्टेटमेंट, हाल ही में बाउंस किए गए चेक, और क्या उनकी कोई नियमित आय है।

एक बार जब यह सत्यापन प्रक्रिया पूरी हो जाती है, तो उधारकर्ताओं को एक जोखिम रेटिंग दी जाती है। उनकी उधार संबंधी आवश्यकताएं (अर्थात ऋण टिकट) पोर्टल पर सार्वजनिक दृश्य के लिए उपलब्ध कराई जाती हैं। किसी भी समय, निवेशक सभी खुले ऋण टिकट देख सकते हैं, यानी वे जो अभी तक 100% वित्त पोषित नहीं हैं।

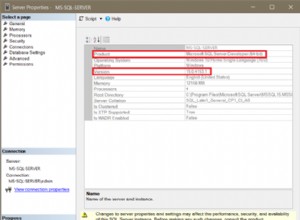

borrower तालिका में उधारकर्ताओं के प्रोफ़ाइल विवरण होते हैं, जो पंजीकरण प्रक्रिया में शामिल होते हैं। इस तालिका के कॉलम निम्नलिखित को छोड़कर स्व-व्याख्यात्मक हैं:

kyc_complete- इस उधारकर्ता के लिए केवाईसी प्रक्रिया पूरी हो गई है या नहीं, इस पर निर्भर करते हुए वाई या एन धारण करता है।highest_qualification- इस उधारकर्ता की उच्चतम शैक्षणिक योग्यता; जैसे स्नातक डिग्री, स्नातक डिग्री, आदिpassout_year- वह वर्ष जब उधारकर्ता ने अपनी उच्चतम योग्यता पूरी की।university_name- वह विश्वविद्यालय जहां उधारकर्ता ने अपनी उच्चतम योग्यता प्राप्त की।

employment_detail तालिका उधारकर्ताओं के रोजगार विवरण को संग्रहीत करती है। इस तालिका के कॉलम स्व-व्याख्यात्मक हैं।

एक बार जब पोर्टल उधारकर्ताओं के मूल विवरणों को सत्यापित कर लेता है, तो यह उनकी आवश्यकताओं के लिए ऋण टिकट बनाता है और उनकी संपत्ति और देनदारियों को पकड़ लेता है। निवेशकों को संदर्भ के लिए संपत्ति और देयता विवरण उपलब्ध कराए जाते हैं। उधारकर्ताओं की चुकौती की क्षमता का निर्धारण करने के लिए निवेशकों को इन विवरणों का उल्लेख करने की आवश्यकता हो सकती है।

प्रत्येक ऋण आवश्यकता के लिए एक ऋण टिकट बनाया जाता है। यह जानकारी loan_ticket . में स्टोर की जाती है टेबल। कॉलम हैं:

id- हर लोन टिकट के लिए एक यूनिक नंबर दिया जाता है।borrower_id- उधारकर्ता तालिका से संदर्भित कॉलम।loan_amount- वांछित ऋण राशि।loan_tenure_in_months- महीनों की संख्या जिसके दौरान ऋण चुकाया जाएगा।interest_rate- उस ऋण की ब्याज दर।risk_rating- प्रत्येक उधारकर्ता को एक जोखिम रेटिंग दी जाती है। यह उनकी संपत्ति, देनदारियों और अन्य वित्तीय विवरणों पर निर्भर करता है।reason_for_loan- कर्जदार को इस लोन की जरूरत क्यों है। कुछ निवेशकों के लिए ऋण का कारण एक महत्वपूर्ण कारक है। उदाहरण के लिए, कुछ निवेशक शिक्षा कारणों या ऋण समेकन के लिए निवेश करना पसंद करते हैं, लेकिन वे ऐसे ऋणों से दूर रह सकते हैं जो छुट्टी का वित्तपोषण कर रहे हैं।ability_to_repay- पोर्टल उधारकर्ता की ऋण चुकाने की क्षमता का उल्लेख करते हुए बुलेट पॉइंट्स को कैप्चर करता है। इन बुलेट बिंदुओं पर निवेशकों द्वारा निर्णय लेने की प्रक्रिया के दौरान विचार किया जाता है।risk_factors- यह कॉलम इस ऋण में निवेश से जुड़े जोखिमों के संदर्भ में पोर्टल द्वारा ली गई जानकारी को संग्रहीत करता है।

जोखिम रेटिंग की गणना एक एल्गोरिथम के माध्यम से की जाती है जो उधारकर्ता द्वारा प्रस्तुत विवरण पर आधारित होती है। एक प्लेटफ़ॉर्म कर्मचारी प्रत्येक उधारकर्ता की प्रोफ़ाइल की समीक्षा करता है, उनके वित्तीय विवरण (उनके क्रेडिट स्कोर सहित) को मान्य करता है, और ऋण आवेदन के प्रसंस्करण के दौरान जोखिम रेटिंग, ऋण राशि (उदाहरण के लिए राशि को कम करके) और ऋण अवधि में हेरफेर कर सकता है।

borrower_liability तालिका में उधारकर्ताओं के बकाया ऋणों का विवरण होता है। इस तालिका में कॉलम हैं:

id- तालिका की प्राथमिक कुंजी।loan_ticket_id-loan_ticketका संदर्भ देता है टेबल.liability_cost-ऋण की बकाया राशि।liability_type- दायित्व का प्रकार, उदा। गृह ऋण, कार ऋण, व्यक्तिगत ऋण, आदिliability_start_date- वह तिथि जब ऋण लिया गया था।liability_end_date- वह तारीख जब ऋण पूरी तरह से चुका दिया जाएगा।

borrower_asset तालिका उधारकर्ताओं की संपत्ति और निवेश के बारे में जानकारी संग्रहीत करती है। ये परिसंपत्तियां सावधि जमा, अचल संपत्ति और निवेश (इक्विटी/ऋण) हो सकती हैं जो उधारकर्ताओं के पास पूर्ण या आंशिक रूप से हैं। यह वास्तव में ऋण के लिए संपार्श्विक नहीं है, लेकिन यदि आवश्यक हो तो इसे समाप्त किया जा सकता है। इसके अलावा, संपत्ति विवरण प्रदान करने से उधारकर्ता की प्रोफ़ाइल मजबूत होती है। इस तालिका में कॉलम हैं:

id- तालिका की प्राथमिक कुंजी।loan_ticket_id- ऋण_टिकट तालिका का संदर्भ देता है।asset_type- संपत्ति का प्रकार, उदा। अचल संपत्ति, सावधि जमा, म्यूचुअल फंड, शेयर, आदि।asset_value- संपत्ति का वर्तमान बाजार मूल्य।ownership_percentage- उधारकर्ता के स्वामित्व का प्रतिशत। कुछ संपत्तियां किसी अन्य व्यक्ति के साथ साझेदारी में खरीदी जाती हैं।possession_since- वह तारीख जब उधारकर्ता ने यह संपत्ति हासिल की।

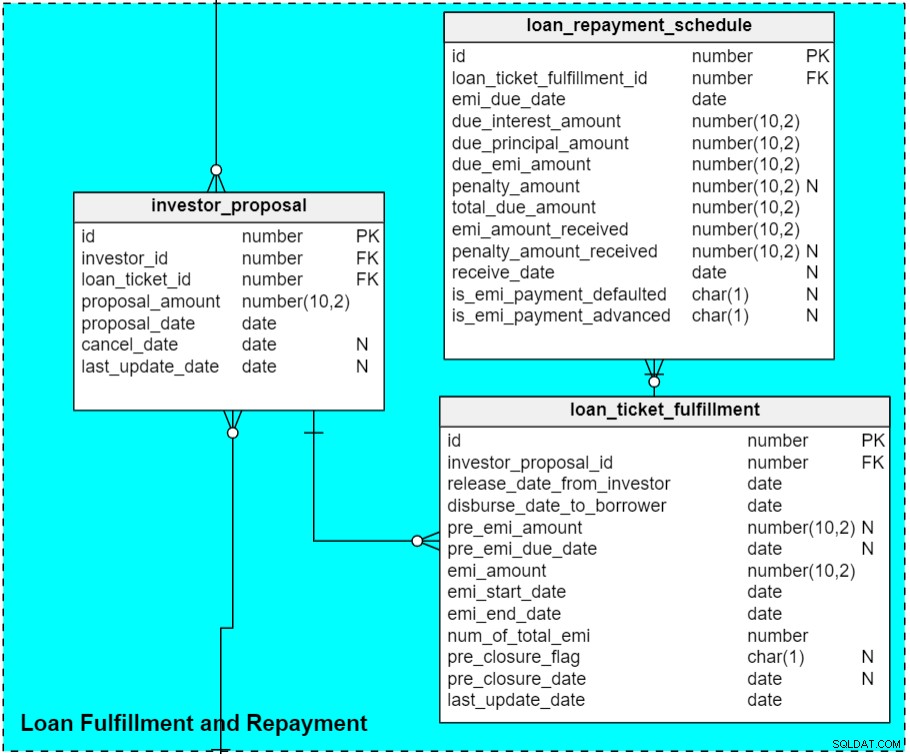

धारा 3:ऋण पूर्ति और चुकौती

यह विषय क्षेत्र ऋण प्रस्तावों, पूर्ति और पुनर्भुगतान का विवरण रखता है।

investor_proposal टेबल ऋण टिकटों पर निवेशकों के प्रस्तावों से संबंधित डेटा संग्रहीत करता है। पोर्टल पर ऋण टिकट पोस्ट किए जाने के बाद, निवेशक उन पर अपने प्रस्ताव प्रस्तुत कर सकते हैं। इस तालिका में अधिकांश कॉलम स्व-व्याख्यात्मक हैं, सिवाय इसके:

proposal_amount- वह राशि जो निवेशक उधार देना चाहता है। निवेशक ऋण टिकट के 100% तक की राशि का प्रस्ताव कर सकते हैं।proposal_date- वह तिथि जब प्रस्ताव प्रस्तुत किया गया था।cancel_date- निवेशक उन प्रस्तावों को रद्द कर सकते हैं जिन्हें संवितरण अनुरोधों में परिवर्तित नहीं किया गया है। इस कॉलम में वह तारीख है (यदि कोई हो) जब प्रस्ताव रद्द किया गया था।last_update_date- निवेशक किसी प्रस्ताव की राशि को भी बदल सकते हैं, लेकिन इसे संवितरण अनुरोध में बदलने से पहले ही। इस कॉलम में नवीनतम प्रस्ताव अद्यतन की तिथि है।

अब, loan_ticket_fulfilment पर चलते हैं टेबल। एक बार जब एक ऋण टिकट पूरी तरह से वित्त पोषित हो जाता है, तो ऋण टिकट को पूरा करने के लिए पूर्ति अनुरोध बनाए जाते हैं। इन पूर्ति अनुरोधों को संवितरण अनुरोध के रूप में भी जाना जाता है, अर्थात निवेशकों के लिए उधारकर्ता के खाते में धनराशि जारी करना। (नोट:इस तालिका में ईएमआई और प्री-क्लोजर जानकारी भी है, जिस पर हम अलग से चर्चा करेंगे।) इस तालिका के कॉलम हैं:

id- प्रत्येक पूर्ति अनुरोध को निर्दिष्ट एक अद्वितीय संख्या। यदि ऋण टिकट में 10 निवेशक योगदान कर रहे हैं, तो उस ऋण टिकट के संदर्भ में इस तालिका में 10 रिकॉर्ड होंगे।investor_proposal_id- ऋण टिकट में योगदान करने वाले प्रत्येक निवेशक की आईडी; यह उस राशि का भी संदर्भ देता है जिसे निवेशक को जारी करने की आवश्यकता होती है।release_date_from_investor- वह तारीख जब निवेशक ने एस्क्रो खाते में धनराशि जारी की।- disburse_date_to_brower - वह तिथि जब राशि उधारकर्ता के खाते में जमा की जाती है। आमतौर पर, ये दोनों लेन-देन एक ही दिन या एक कार्यदिवस के अंतराल में होते हैं।

last_update_date- रिकॉर्ड अपडेट होने पर यह कॉलम अपडेट हो जाता है।

loan_ticket_fulfillment तालिका में प्री-ईएमआई और ईएमआई भुगतान में प्रत्येक निवेशक के हिस्से के बारे में भी जानकारी है। जब उधारकर्ताओं ने अपनी ऋण राशि का केवल एक हिस्सा प्राप्त किया है, तो उन्हें केवल वितरित राशि पर ब्याज का भुगतान करना होगा (जब तक कि पूर्ण ऋण राशि उपलब्ध न हो)। इस ब्याज को प्री-ईएमआई ब्याज (पीईएमआई) कहा जाता है और अंतिम भुगतान होने तक मासिक देय होता है, जिसके बाद ईएमआई शुरू होती है।

pre_emi_due_date- वह तारीख जब प्री-ईएमआई देय है। आमतौर पर, यह उस महीने का आखिरी दिन होता है जब वह ऋण पूरा किया जाता था।pre_emi_amount- प्री-ईएमआई की गणना की गई राशि।emi_amount- वह राशि जो उधारकर्ता मासिक किस्त के रूप में चुकाता है।emi_start_date- वह तारीख जब ईएमआई शुरू होती है। आम तौर पर, यह अगले महीने का पहला दिन होता है (उदाहरण के लिए, 13 जनवरी को एक ऋण पूरा किया जाता है और ईएमआई 1 फरवरी से शुरू होती है)।emi_end_date- वह तारीख जब उधारकर्ता को अंतिम ईएमआई का भुगतान करना है। यह एक परिकलित कॉलम है जिसे ऋण के पूरा होने पर अद्यतन किया जाता है। अगर लोन की अवधि 12 महीने है और ईएमआई शुरू होने की तारीख 1 फरवरी, 2019 है, तो आखिरी ईएमआई का भुगतान 1 जनवरी, 2020 को किया जाएगा।number_of_total_emi- इस ऋण में भुगतान की जाने वाली ईएमआई की संख्या।

उधारकर्ता समग्र रूप से बकाया मूलधन का भुगतान करके अपने ऋणों को जल्दी ही बंद (भुगतान) कर सकते हैं। बैंकिंग शब्दों में, इसे ऋण के 'प्री-क्लोजर' के रूप में जाना जाता है। एक उधारकर्ता एक समय में एक या एक से अधिक उधारदाताओं के लिए बकाया मूलधन के उस ऋणदाता के हिस्से का भुगतान करके ऋण को पूर्व-बंद कर सकता है। मैंने इस मामले को संभालने के लिए टेबल में दो कॉलम जोड़े हैं:

pre_closure_flag- यह कॉलम दर्शाता है कि लोन प्री-क्लोज्ड है या नहीं। डिफ़ॉल्ट रूप से, यह कॉलम खाली रहता है।pre_closure_date- वह तारीख जब लोन प्री-क्लोज हो। चल रहे ऋण के लिए, यह कॉलम खाली रहता है।

loan_repayment_schedule तालिका में ऋण चुकौती के बारे में विवरण है। जैसे ही एक ऋण वितरित किया जाता है, प्रत्येक ईएमआई भुगतान अनुसूची के लिए इस तालिका में रिकॉर्ड डाले जाते हैं। यदि, उदाहरण के लिए, 10 निवेशक हैं जिन्होंने एक ऋण टिकट में निवेश किया है, तो loan_ticket_fulfillment में 10 रिकॉर्ड होंगे। टेबल। अगर उस लोन की अवधि 12 महीने है, तो loan_repayment_schedule तालिका में 120 रिकॉर्ड (10 रिकॉर्ड x 12 महीने) होंगे।

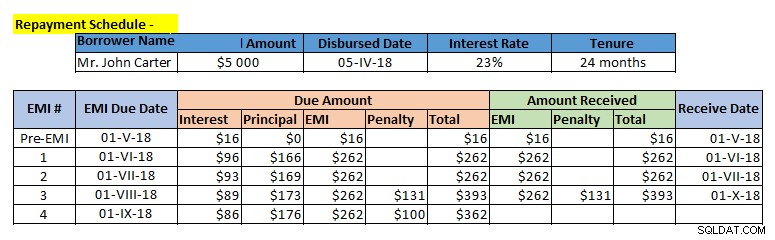

जारी रखने से पहले, एक नमूना चुकौती अनुसूची पर एक नज़र डालें:

loan_repayment_schedule . में कई कॉलम तालिका राशि कॉलम हैं, जो देय राशि और विभिन्न ईएमआई घटकों के लिए भुगतान की गई राशि को संग्रहीत करने के लिए बनाए गए हैं। कुछ अन्य कॉलम हैं:

id- प्रत्येक भुगतान के लिए निर्दिष्ट एक अद्वितीय संख्या।loan_ticket_fulfillment_id- इस कॉलम में निवेशक, ऋण टिकट और उधारकर्ता से संबंधित विवरण हैं।is_emi_payment_defaulted- अगर ईएमआई का भुगतान नियत तारीख तक नहीं किया जाता है, तो इस कॉलम को 'Y' से अपडेट कर दिया जाता है। डिफ़ॉल्ट रूप से, यह कॉलम खाली रहता है।is_emi_payment_advanced- यदि एक या अधिक भविष्य की ईएमआई का भुगतान पहले ही किया जा चुका है, तो यह कॉलम उन सभी रिकॉर्ड के सामने 'Y' में अपडेट कर दिया जाता है।

लेंडिंग प्लेटफॉर्म डेटा मॉडल के बारे में आप क्या सोचते हैं?

क्या आपको लगता है कि उधारकर्ताओं और निवेशकों को अपने स्वयं के उधार सौदे करने की अनुमति देना जटिल है? अगर हम उन्हें उधार दरों और कार्यकाल पर बातचीत करने की अनुमति देते हैं तो इस डेटा मॉडल में क्या बदलाव की जरूरत है?

कृपया हमें अपने विचार कमेंट सेक्शन में बताएं।